住宅取得等資金贈与の非課税の特例とは

日本では、父母や祖父母から贈与された資金で、住宅取得のために使用されたものは非課税とする制度があります。この制度は「住宅取得等資金贈与の非課税の特例」と呼ばれています。

子や、場合によっては孫が住宅購入の負担を感じないよう、家庭を支援する目的があります。この特例では、一定額まで贈与税が課税されない。この特例と110万円の基礎控除を合わせて、最大1,110万円まで控除することが可能です。

特例の概要と改正された点

政府は、住宅取得等資金の贈与に関する特例の改正を発表しました。この非課税措置は、従来、住宅用家屋等の取得に係る契約の締結時期に応じて段階的に設定されていました。

しかし、住宅取得等資金の贈与により新築された居住用家屋については、契約の締結時期にかかわらず、次の区分により金額が設定されることになりました。

住宅取得等資金の贈与により新築された住宅用家屋の非課税限度額が、耐震住宅、省エネ住宅、バリアフリー住宅は1,000万円、上記以外の住宅用家屋は500万円とされました(改正前は1,000万円、改正後は500万円)。

非課税枠は贈与を受けた人が対象で、祖父や父など複数の人から贈与を受けた場合はその合計額となります。また、相続開始前3年以内の贈与は相続財産とみなされ、相続税が課税されます。しかし、この特例による贈与の非課税枠は、相続財産に含まれず、相続税がかかりません。

令和4年の改正点は以下の通りです。

1.贈与の期限

贈与の期限がさらに2年延長され、2023年12月31日までとなりました。従来は1年間のみ有効であったため、2022年の改正は住宅などの不動産取得を希望する方にとって待望の緩和となりました。この2年間の延長は、住宅取得を視野に入れている方にとって、大きな息抜きになるのではないでしょうか。

2.非課税限度額

省エネ・耐震・バリアフリー性能に優れた住宅は、非課税限度額が1,500万円から1,000万円に引き下げられました。上記以外の一般住宅については、1,000万円の上限を500万円に引き下げます。

3.対象となる住宅

今回の税制改正で、対象となる住宅の築年数要件が撤廃されました。つまり、1982年1月1日以降に建てられた住宅は、新耐震基準に適合しているとみなされることになります。これは、住宅購入希望者にとっては、購入できる住宅の幅が広がり、大きなメリットとなる可能性があります。

4.年齢要件

年齢要件が20歳以上から18歳以上に変更されました。この変更により、若年層が資金を提供しやすくなるため、住宅取得に大きな影響を与える可能性があります。また、18歳未満の個人でも住宅購入のための資金を提供できるようになったことで、住宅取得の幅が広がる可能性もあります。

2022年の税制改正では、住宅取得のための贈与に多くの変化がもたらされます。贈与期限の延長や年齢要件の拡大など、これらの変更は住宅購入のプロセスに大きな影響を与える可能性があります。これらの改正点を理解することで、家族が住宅取得のプロセスを円滑に進めることができます。

さらに、2023年度税制改正において、政府与党は、贈与が相続税の課税対象となる期間を「3年」から「7年」に拡大する方針を打ち出しました。

これにより、従来の規定が見直され、贈与を受けた人の非課税枠が拡大されることになりました。この改革により、全国の多くの国民が恩恵を受けると推測されます。

適用条件など

贈与が非課税となるには条件があります。この特例の適用を受けるために必要な条件について見ていきましょう。

1.贈与者の直系卑属

贈与を受ける人が、贈与者の直系尊属であることが必要です。直系尊属とは、親、祖父母、曾祖父母、死亡した配偶者を指します。この定義は、贈与者が養子を迎えた場合にも適用され、その場合、養子は贈与者の正当な直系尊属とみなされます。ただし、配偶者の親は直系卑属とはみなされません。

2.贈与者の年齢

2022年4月1日以降に贈与を受ける方は、1月1日現在で18歳以上であることが必要です。

3.贈与を受けた年の合計所得金額

贈与を受けた年の合計所得金額が2,000万円以下であること(40平方メートル以上50平方メートル未満の住宅については1,000万円以下であること)。

これらの条件に加え、贈与者が日本国内に住所を有すること、贈与を受けた年の翌年3月15日までに贈与額の全額を居住用家屋の新築または取得に充てること、贈与を受けた年の翌年3月15日までに居住するか居住することが確実であることが条件とされています。

4.登記簿上の床面積

贈与を受ける人の住宅の登記簿上の床面積が40平方メートル以上240平方メートル以下であることが必要です。これは、収納や共用部分などの非居住スペースを除いた、住居の総使用可能面積を指します。登記簿上の床面積は40平方メートル以上でなければなりませんが、240平方メートル以上であることはできません。

5.床面積の2分の1以上が贈与者の居住の用

非課税特例の適用を受けるためには、床面積の2分の1以上が受贈者の居住の用に供されていることが必要です。残りの床面積は、贈与者の住居、または事業用、商業用、居住用など他の用途に使用することができます。

6.日本国内に所在すること

日本国内に所在する住宅であること。つまり、住宅資金贈与の非課税特例の適用を受けるためには、受贈者が日本の居住者である必要があります。贈与を受ける人が日本の居住者でない場合は、非課税の特例の適用を受けることはできません。

確定申告方法

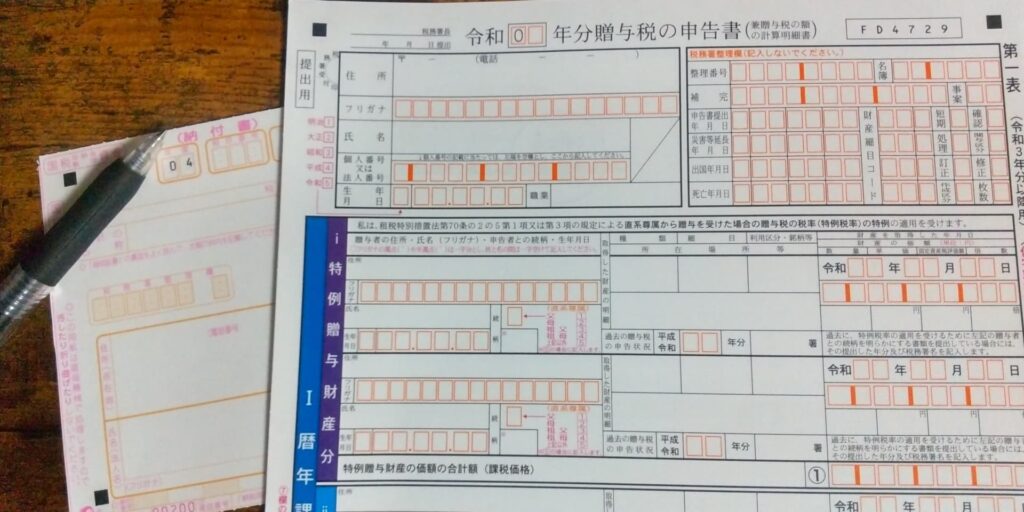

住宅取得等資金の贈与税の非課税特例を受けるためには、確定申告が必要です。住宅取得等資金の贈与を受けた場合、非課税の適用を受けるためには、翌年2月1日から3月15日までに必要事項を記入する必要があります。

申告は手書きか、国税庁の「確定申告書等作成コーナー」を利用する。また、e-taxを利用した電子申告も可能です。確定申告の準備として、いくつかの重要な書類があります。

確定申告の時期

住宅取得のための贈与を受けた人は、贈与を受けた年の翌年2月1日から3月15日までに確定申告をする必要があります。申告書の様式により、郵送、持参、e-Taxのいずれかの方法で提出することができます。

3月15日が土日祝日の場合は、翌日に提出することができる。必要な書類を用意しつつ、早めに来て申告を忘れないようにすることが大切だ。書類の準備に不安がある場合は、税務署が主催する「確定申告相談会」に参加することもできる。

必要な書類

住宅取得等資金の特別控除の適用を受ける場合、必要な書類がいくつかあります。非課税の特例の適用を受けることを示す「贈与税の申告書」と、贈与を受けた人の戸籍謄本を添付する必要があります。

これらと合わせて、源泉徴収票、建築・売買契約書の写し、登記事項証明書、住宅性能証明書などの書類も提出する必要があります。

暦年課税と相続時精算課税とは

贈与を行う際、また贈与を受ける際には、税金について理解しておくことが大切です。贈与税の主な課税方法である「暦年課税」と「相続時精算課税」について、詳しく見ていきましょう。

暦年課税について

生前贈与の課税方法として最も一般的なのが、暦年課税です。暦年で行われた贈与に適用される課税方法で、年間110万円の基礎控除を超える額に税率を乗じて課税されます。

暦年課税の税率は10〜55%で、贈与額に応じて税率が高くなります。注意したいのは、贈与額が年間の基礎控除額を超えた場合、超えた分は贈与を行ったのと同じ暦年で課税される点です。

相続発生時の相続税について

贈与税の課税方法の2つ目は、「相続時精算課税制度」です。これは、一度に多くの贈与を行いたい場合に有効な方法です。

この方式では、生前贈与の回数に関係なく、非課税枠が2,500万円あります。ただし、贈与額が2,500万円を超える場合には、その超えた額に対して一律20%の贈与税が課され、支払った贈与税は相続税の計算時に差し引かれます。

ここで注意したいのは、2500万円はあくまで贈与税の非課税枠であり、将来的に相続が発生した際に相続財産に加算される、つまり所得税や相続税の支払いが必要になる可能性があるという点です。

結果的に課税の先送りになりますが、これは高齢者から若年者への早期の財産移転を促すものであり、経済的なメリットも期待できます。

例えば、住宅ローンの負担を軽減することができ、若い世代が早くから投資を始めることができるようになります。

さらに、不動産であれば、相続時に贈与時の時価で相続財産に加算されます。そのため、贈与後に不動産の価値が上がった場合、相続税が軽減される可能性があります。

新築の贈与の注意点

住宅取得等資金の贈与税の非課税制度では、500万円(省エネ住宅は1000万円)までが非課税とされていますが、この金額までが自動的に非課税になるわけではありません。

この制度を有効に活用するためには、関係者がこの制度の規定を理解し、遵守することが重要である。今回は、住宅取得等資金贈与の非課税制度について、知っておくべきことを解説します。

納税額0円でも確定申告は必要

贈与税の申告をすると、非課税の特例が受けられるので注意しましょう。この特例は、贈与や金銭の贈与をした人が日本国内に居住している場合にのみ適用されます。

また、贈与を受けた側にも適用されます。贈与を受けた年の翌年2月1日と3月15日までに、確定申告をすることが大切です。確定申告をしないと、本人はこの非課税制度を利用することができません。

住居の名義に注意

例えば、「妻が贈与を受けたのに、住宅の名義が夫だけになっている」場合、贈与税が課されることがあります。これを避けるためには、住宅の名義と支払った金額の割合が一致しているかどうかを確認することが大切です。

例えば、結婚した娘のために父親から500万円の贈与を受け、家を購入した場合、その家の名義は娘のものにする必要があります。そうすれば、娘さんは控除を受けることができます。

タイミングに注意する

住宅取得等資金の贈与税の非課税制度を利用するためには、贈与を受けた年の翌年3月15日までに住宅を取得することが重要です。また、遅くともその年の年末までに居住を開始する必要があります。これらの規制を怠ると、贈与を受けた際に非適格となり、課税される可能性があります。

将来実家を相続するなら注意する

この贈与税の非課税枠のメリットはあるものの、将来的に実家をもらう予定がある場合は特に注意が必要です。具体的には、土地の評価額が最大80%減少する小規模宅地の特例を利用するには、相続を受ける人が被相続人の配偶者か同居していた親族のどちらかに当てはまる必要があります。

ただし、相続時精算課税制度を利用して取得した場合や、別居中に金銭的な援助を受けて取得した場合は、特定控除の対象とはなりません。また、配偶者や同居親族がいない場合、別居していても3年以上賃貸住宅に住んでいた親族は、特例の適用を受けることができます。

まとめ

住宅取得資金の贈与税の非課税の特例について、幅広く解説しました。この特例を利用するためには、贈与を受ける側も特定の条件を満たすことが必要です。贈与を受けた年の翌年2月1日から3月15日までに確定申告書を提出しなければ、課税の対象となる可能性があります。

マイホームの取得には資金負担が必要ですが、親族から補助金などの資金援助を受け、贈与税の非課税制度の適用条件を満たせば、その負担を最小限に抑えることができます。

したがって、近い将来、住宅を購入したいと考えているのであれば、指定された期間内に取得するよう戦略を立てれば、この制度の恩恵を受けることができるのです。財政的な利益を念頭に置き、マイホームの夢を現実のものにしましょう。

吉原 健壹

最新記事 by 吉原 健壹 (全て見る)

- 北見で新築・中古住宅を選ぶならココ!30代夫婦が知りたいリフォームも含めた家づくりポイント - 2025年6月20日

- 玄関デザインのポイントとオススメのアイデア - 2025年6月12日

- 初めてのリフォーム!成功させるためのポイントは? - 2024年6月10日

コメント