贈与税は、受け取る側にとっては必要不可欠な税金ですが、住宅リフォームなどに使用される資金を贈与される場合、一定の金額まで贈与税が免除される非課税措置があります。

本記事では、この非課税措置を上手に活用し、贈与税を節税するために必要な要件を詳しく解説します。贈与とリフォームを検討中の方は、是非当記事を参考にされて、上手な節税を行いましょう。

リフォームに関する贈与税の非課税措置について

自分の財産を無償で他人に送ることを「贈与」といいます。このとき、通常、贈与を受けた人は、贈与税と呼ばれる、法律で定められた金額を超える贈与に対する特別な税金が課せられます。

幸い、教育資金や結婚・子育て資金など、特定の条件を満たした贈与については、一定の金額について非課税とする特例が設けられています。今回は、「リフォームに関する贈与」の非課税枠を取り上げます。

110万円までの贈与は誰でも贈与税が免除される

毎年、110万円までは誰でも贈与税が非課税になります。つまり、贈与の種類に関係なく、年間110万円までの贈与には贈与税が課税されないことになります。

例えば、1年間に300万円の贈与を受けた場合、贈与者は確定申告をする必要がありますが、110万円以下であれば贈与税はかかりません。1年間の贈与額が110万円以下の場合は、贈与税はかからず、確定申告も必要ありません。

贈与税には「非課税枠」がある

また、贈与者の居住用家屋の復旧・改修に係る贈与も非課税とすることができる。贈与者の居住用家屋の新築・改築・修繕のために現金の支出(または代金の支払い)をした場合、贈与税の申告書に付属控除として記載することにより贈与税が免除される場合があります。

また、贈与者がリフォームを行った家屋を賃貸に出す場合、その年の12ヶ月のうち6ヶ月以上賃貸していれば、110万円の贈与控除枠が適用されます。ただし、1年間の賃貸期間が6ヶ月に満たない場合は、賃貸月数で贈与税の非課税限度額を計算することになります。

直系尊属からの贈与

親から子、祖父母から孫など、第一親族からの贈与は贈与税が非課税になります。また、配偶者の父母や祖父母から贈与された場合も非課税です。

住宅の購入や住宅の改築・建設の費用に充てる贈与も含まれます。ただし、子から親への贈与は、住宅取得資金の贈与であっても、住宅非課税制度の対象とはなりません。

贈与税の非課税枠を利用した住宅リフォームの要件

日本の税法では、住宅取得やリフォームのための資金を贈与した場合、贈与税が課税されます。贈与税の非課税枠で住宅リフォームを行う場合の要件についてご紹介します。

リフォームした居住用家屋の要件

改修した住宅の床面積が50平方メートル以上240平方メートル以下であり、その床面積の2分の1以上が受贈者の居住の用に供されていることが必要です。

また、贈与者の所得金額が100万円以下であることが必要です。贈与者の所得金額が1,000万円以下の場合は、改修後の住宅の面積が40m2以上であることが条件となります。

贈与者が所有し、居住している家屋にリフォームを行うもので、以下の条件のいずれかを満たすこと。

– 建築基準法に基づく増築、改築、大規模修繕、大規模模様替えであること。

– マンションの場合は、床、階段、間仕切り壁、主要構造部の壁の過半数を占める部分の修繕または模様替え。

– 住宅の場合、居室(居間、台所、浴室、便所、洗面所、押入、玄関、廊下)の床または壁の全面の修繕または模様替え

– 一定の耐震改修工事

– 一定のバリアフリー改修工事

– 一定の省エネルギー改修工事

さらに、改修費用が100万円以上と一定の規模であることが必要です。贈与税の非課税措置が適用されるためには、これらの要件をすべて満たす必要があります。

最大1500万円まで非課税・限度額縮小の詳細

2021年度税制改正により、いくつかの改正が行われましたが、その一つが贈与税の非課税枠の改正です。改正前の非課税限度額は1,500万円でしたが、改正後は1,000万円に減額されました。さらに、住居の区分に応じて非課税限度額が見直されています。

2021年度税制改正前は、住宅の取得に係る契約が締結された時期に応じて非課税限度額が決定されていました。

しかし、今回の改正により、住宅の種類に応じて非課税限度額が決定されるようになりました。例えば、耐震性、省エネルギー性、バリアフリー性の高い住宅は、非課税限度額が1,000万円に設定されています。

それ以外の住宅は500万円です。この改正により、高額な住宅を購入したい人にとっては、非課税枠が少なくなっただけで、購入しにくくなりました。

リフォーム資金も贈与税の対象に

リフォーム費用の負担が贈与税の対象になる理由

贈与税は、贈与を受けた人(受贈者)が申告・納税することが義務付けられています。そのため、リフォーム費用を贈与者が負担する場合、贈与を受けた人が贈与税の手続きを行う必要があります。一般的に、贈与税は年間110万円まで非課税ですが、110万円を超える場合は贈与税の申告と納税が必要です。

共同名義で住宅をリフォームする場合の贈与税の注意点

共有で所有している建物をリフォームする場合、贈与者はその建物の所有権割合に応じて費用を負担しなければなりません。そのため、所有権の割合とリフォーム費用の負担割合が異なる場合、その差額が贈与税の対象となります。改修費用は、建物の登記上の所有権割合に応じて負担する必要があります。

例えば、10分の7と10分の3の共同所有の場合、改修費用はそれに応じて7:3に分けなければなりません。したがって、リフォーム費用の負担割合が少ない方の所有者は、その負担割合の差の分だけ贈与税がかかることになります。

建物の増改築費用は建物所有者が負担すること

建物の所有者の多くは、増改築工事の費用や、それらに関連する税金について疑問を持っています。自分で楽しむためのリフォームであれ、投資としてのリフォームであれ、関連する費用や税金の影響を理解しておくことは重要です。

建物の床面積を変更するようなリフォーム工事の費用は、原則として建物の所有者が負担することになっています。

節税のためのリフォーム

節税のための最善かつ重要な方法として、贈与前にリフォーム前の建物とリフォーム後の建物の持分を変えるという方法があります。

なぜこの手が有効かというと、建物自体の贈与税評価額が、本来であれば負担しなければならないリフォーム費用の額よりも低くなるからです。これは裏を返せば、改修費用ではなく建物そのものを贈与することで、多額の節税が可能になることを意味します。

事前に建物の持分を変更してからリフォームした方が良い理由

1.贈与税が安くなる事前に建物の名義を変更することで、リフォーム費用を贈与する場合と比較して、建物にかかる固定資産税が減ります。固定資産税評価額は築年数が経過するごとに減少するため、節税対策として最も有効な方法の一つです。

2.リセールバリューを高める建物の改善や改装は、その品質を向上させ、潜在的な買い手を惹きつけるのに役立ちます。これは、建物の美観を向上させるだけでなく、市場における再販価値を高めることにもつながります。さらに、新しい付加は、彼らが改修にあまりエネルギーを投資することなく、簡単に家に移行することができますので、新しいバイヤーのための作業を減らすことも意味します。

3.エネルギーと水道料金の節約。建物を改造するためのエネルギー効率の高い方法とツールに投資することにより、効果的に電気や水道料金のコストを節約することができます。このような措置は、建物が持続可能なままであることを確認し、水や電気の無駄を減らすのに役立ちます。

4.メンテナンス費用を節約できる建物に手を加えることで、長期的にメンテナンス費用を節約することもできます。古いドア、窓、蛇口などの部品を現代的で効率的なシステムに交換すれば、古いシステムの交換や修理にかかる長期的なコストを削減することができます。

贈与税の節税対策

相続税法では、子供よりも親の財産分与が優先されるため、子供が親に財産分与をしても節税にはなりません。また、親から子への贈与であっても、相続税の規定により効果がない場合があります。

そのため、贈与と相続の規定を合わせて計算し、効果的な節税を行う必要があるのです。つまり、親の財産の総額や内訳によって最適な節税方法が異なるため、一概にどちらの方法をお勧めするかは難しいのです。

1.親への贈与で贈与税を節約しようとすると、相続税法上不利になる。

相続税法の基本は、親に一定の財産を贈与することです。具体的には、子が親に贈与する場合は贈与税の非課税枠を利用できない、つまり子よりも親の権利が優先されるため、非課税となる贈与ではなく、相続とみなされるのです。

相続税との関係で考慮されるのは、贈与額だけでなく、受遺者の財産構成も考慮されます。相続税の評価では、親の財産の総額や相続人の数に加えて、受け継がれる財産の額もすべて考慮されます。

これらの要素を総合的に判断して、株式贈与か現金贈与か、一概にどの方法が最適かを決めることはできず、ケースバイケースで税金や資産の詳細な計算を行い、最適な方法を決定しなければならない。

2.財産設計と贈与。あらゆる要素を考慮する

親が亡くなると、遺産分割協議が行われ、故人の財産の内訳が明らかになります。贈与に関しては、親の遺産を家族の間でどれだけ分配するかがプランに盛り込まれています。

効果的な節税を行うためには、遺産の構成と総額を考慮する必要があります。すべての要素を考慮して、財産と相続人の数を評価し、最も有益な選択肢を決定するために、それぞれのケースに適した方法を取る必要があります。

したがって、適切な贈与は、親の財産と受益者の数を十分に分析する必要があるため、一概に規定することはできません。さらに、相続税や贈与税も同様に考慮しなければなりません。

3.相続・贈与に精通した税理士に相談すること

このような場合、相続や贈与に詳しい税理士に相談するのが一番です。例えば、企業であれば、両方の税金について熟知し、リフォームについての知識もあるかどうかを確認することが重要です。

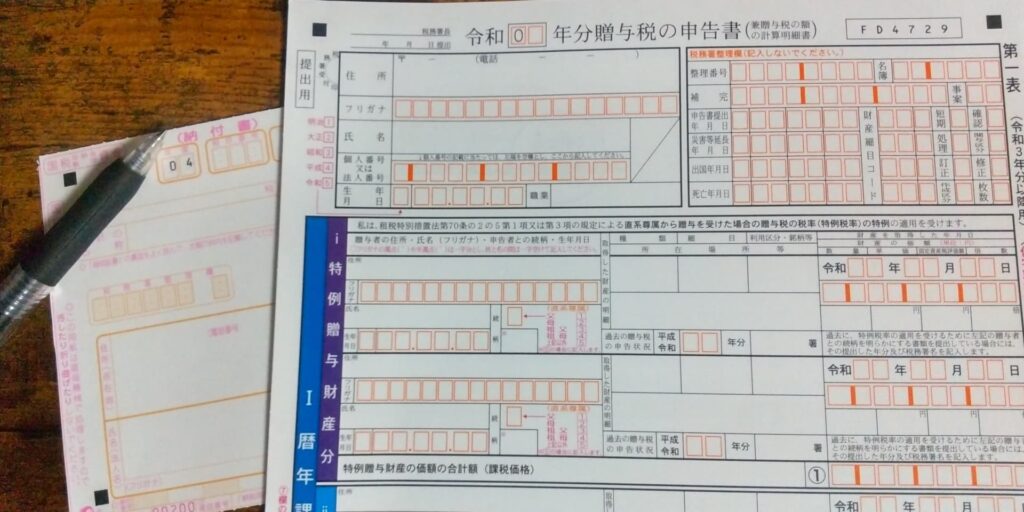

贈与税の申告方法について

直系尊属から受けた住宅取得等資金の贈与税の非課税制度」を利用して、リフォーム資金に係る贈与を割り引こうとする場合、贈与税の申告書を作成し、提出することが必要です。その申告期限は、贈与を受けた直後の年の2月1日から3月15日の間に設定されています。この手続きには、国税庁の定める申告書に添付する必要書類の集計が必要です。

贈与税申告の手続き

贈与税の申告を行うには、まず国税庁のホームページから必要な書類を入手する必要があります。これらの必要書類は、確定申告を行うために必要なものです。この記事を書いた時点から制度が変わっている可能性もあるので、実際の申告の際には、国税庁のホームページや最寄りの税務署で確認することが大切です。

次に、贈与税の申告に必要な書類(贈与税の申告書、印鑑証明書、贈与税の課税価格証明書、税率証明書)を揃えます。贈与税申告書、本人確認書、贈与税の課税証明書、税率証明書、源泉徴収税金証明書、住宅用共同持株証明書、現金出納帳、贈与用帳簿のうち、必要なもの。

書類が揃ったら、次は「贈与税の申告書」を正確に記入します。その際、確定申告をするのか、非課税枠で相続税申告をするのか、忘れずに記入する必要があります。

また、非課税枠は「直系尊属からの住宅取得等資金贈与の非課税制度」または「直系尊属からの住宅取得等資金贈与の非課税制度」のいずれかを記載する必要があります。

直系尊属からの住宅取得等資金贈与非課税制度」、「暦年贈与」、「相続時精算課税制度」のいずれかを記載します。いずれも、それぞれの説明を添えてください。

最後に、「本人確認証明書」「贈与税の課税価格証明書」「税率証明書」「源泉徴収税額証明書」を提出します。確定申告の際には、「住宅分割実行証明書」「現金出納帳」「贈与税課税台帳」を準備します。

これらの手続きを行うことで、確定申告が正しく行われ、住宅取得等資金の贈与税の非課税制度を利用することができます。

贈与税の申告は複雑に思えますが、正しく理解し、正しい手順で行うことで、確実に申告を行うことができます。適用される制度や書類を理解し、必要事項をきちんと記入することで、住宅取得等資金の贈与税の非課税制度を利用することができます。

吉原 健壹

最新記事 by 吉原 健壹 (全て見る)

- 初めてのリフォーム!成功させるためのポイントは? - 2024年6月10日

- リフォーム会社の選び方ガイド - 2024年5月6日

- リフォームは「プロに頼む」or「DIY」どちらが良い? - 2024年4月10日

コメント